حل مشکلات با سرمایه خارجی، خوابی بیش نیست

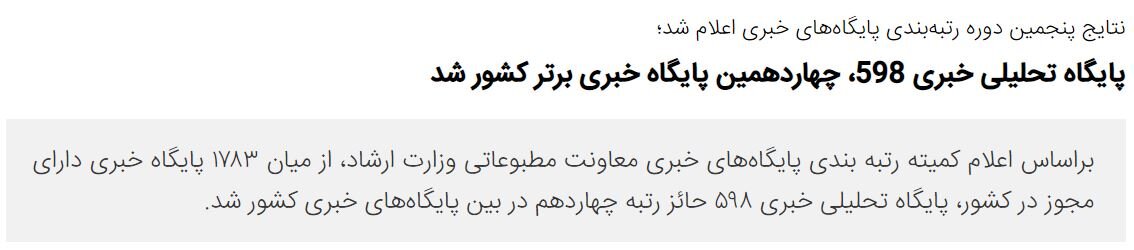

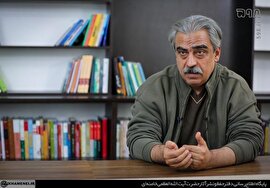

مدیر سابق نظارت بورس با رونمایی از واقعیات دیروز و امروز بازار سرمایه به راهکارهای کلیدی برای برون رفت از رکود شکل گرفته در بازار پرداخته که از جذابیت های فراوانی برای معامله گران بازار سهام برخوردار است.

به گزارش پایگاه 598، بخش

پایانی مصاحبه چالشی با مدیر اسبق نظارت بر بورسها و بازارهای سازمان

بورس در حالی منتشر می شود که وی از نقشه های عملیاتی صحبت کرده که پس از

خداحافظی از این سمت آنها را برای هیچ شخص حقیقی یا حقوقی نه در دوره صالح

آبادی و نه در دوره همکاری چند ماهه خود با فطانت رو نکرده است.

در بخش قبلی این گفتوگو با محمود رضا خواجه نصیر عنوان شد که بازار سرمایه کشور در معادله ای قرار گرفته که باید یک نفر آنرا حل کند.

نرخ بازده صنعت هم اکنون حداقل ۱۴ تا ۱۷ درصد به طور میانگین عنوان می شود، از طرفی بازده بدون ریسک فراتر از ۲۰ درصد است.

در واقعیت سرمایه گذار خارجی یا باید در اقتصاد ایران مشارکت کند یا بازده صنعت را طوری بالاتر ببریم تا فاصله بازده و سود قابل توجیه برای سرمایه گذاری شود.

خواجه نصیر عنوان کرد که در شرایط رکودی این امر بعید بوده و نشدنی است. مگر اینکه واقعا حرکت جدی و برنامه ریزی واقعی وجود داشته باشد. اگر درک درستی از شرایط نداشته باشیم، نمی توانیم برای آن موضوع برنامه ریزی کنیم. دستکم باید انتظاراتمان را به این موضوع تعدیل کنیم والا درک درستی از موضوع ها نخواهیم داشت.

بخش پایانی این گفتوگوی صریح با رونمایی از واقعیات های دیروز و امروز بازار سرمایه به راهکارهای کلیدی خواجه نصیر برای برون رفت از رکود شکل گرفته در بازار پرداخته که از جذابیت های فراوانی برای معامله گران بازار سهام برخوردار است؛

در صحبت های قبلی فرمودید که وضع صنعت خراب است. فرمودید که تمام صنایع مهم کشور در بورس هستند و می توانیم این ادعا را داشته باشیم که شفاف ترین مکان همین بازار است و یا برعکس باید اعتقاد داشته باشیم آنچه که از بورس در می یابیم غیر واقعی است.

بله . هم وضع صنعت خراب است و هم وضع آینده صنعت...

تا چه حد می توان این وضعیت را ناشی از ضریب مشخصی از بحرانی که ادعا می کنید دانست؟

من فکر می کنم که ما می توانیم تصور کنیم که در آینده بحران های اقتصادی را حل کنیم . می توانیم دلخوش از این باشیم که فضای باز سیاسی و اقتصادی می تواند ما را کمک کند اما نباید این را فراموش کنیم که بخش زیادی از اقتصاد دنیا درگیر فروش محصولات خود هستند. از جمله کشورهای اروپایی که نه با تحریم مواجه هستند و نه می توانند بازده درست کنند. اینکه ما با پیشنهاد های سیاسی مشکلاتمان درست می شود، خوابی بیش نیست .

ما شاهد هستیم امروز بسیاری از کشور های دنیا با توجه به وضعیت بد اقتصاد جهانی از صنایع داخلی شان حمایت می کنند. با گذاشتن تعرفه های بالای واردات کالا ، کاهش نرخ خوراک و تخفیف، تزریق بودجه های عمرانی داخلی و یا معافیت مالیاتی می دهند تا صنعت داخلی را حمایت کنند. اینها نه پسا تحریم و نه پیشا تحریم دارند، ولی با مشکلات اقتصادی دست به گریبان هستند.

این یعنی شما معتقدید که باید قبل از هر چیز مشکلات داخلی اقتصاد حل شود، بعد به فکر پول هایی باشیم که پس از گشایش های ناشی از توافق هسته ای به دست می آوریم؟

من اعتقاد دارم که امروز بزرگترین مسئله این است که تصور حل شدن تمام مسائل اقتصادی و صنعت داخلی کشور با سرمایه گذار خارجی اشتباه است. بخش زیادی از مسائل صنعت داخلی با وجود سرمایه گذار خارجی یا بدون آن همچنان وجود خواهد داشت.

نمی دانم آیا مقاله اخیر آقای دکتر عبده تبریزی در مورد برگشت بازار از اواخر شهریور ماه در یکی از روزنامه ها را خوانده اید یا نه ؟

بله اخیراً هم در مصاحبه ای گفته بودند که زمانش فرق می کند، اما معتقدم که بازار بر می گردد.

بله ، این موضوع را در حاشیه حضور سرمایه گذاران فرانسوی نیز بیان کردند. نکته ای را ایشان عنوان کردند مبنی بر اینکه بازار سهام هوشمند شده و این واقعیت های امروز بازار است. به عقیده ایشان بازار هنوز جایگاه جدید کشور در مناسبات سیاسی دنیا را درک نکرده و باید برای آن وزنی را محاسبه کند.

شخص شما امیدوارید که چشم انداز بازار در صورت اراده حوزه های تصمیم ساز کلان کشور مثبت شود. خود شما در مورد دیدگاه عبده تبریزی در مورد درک بازار از اتفاق های امروز کشور چیست؟ آیا درک از مسئله حل نشده سنگ آهنی ها و یا پتروشیمی ها و پالایشی ها در چندین سال اخیر منظور ایشان است و یا اینکه بازار سهام هنوز درکی از توافق هسته ای ندارد؟

به نظر من اصل اولی که همه باید بپذیرند در حوزه اقتصادی این است که بازار هوشمند است و همه چیز را دیده است . اوضاع تحریم ها و مذاکرات هسته ای را دیده در عین حال شرایط اقتصاد را نیز برآورد کرده است. آنچه که امروز اتفاق افتاده نتیجه جمع بندی همه این موارد است. باز هم اعتقاد دارم که باید حتماً به این موضوع توجه کنیم که این تصمیم ها مهم است. یک تغییر در بودجه کشور می تواند جریان صنعت و سودآوری کشور را متاثر از خودش کند.

نمی توانیم قبول کنیم که الان همه اتفاق های مربوط به تحریم به تنهایی پوشش دهنده مسائل فعلی است.

یکبار در سال ۱۳۹۲ بازار بر اساس صحبت و انتظاراتی که بوجود آمده بود، رشد کرد و انتظارات خودش از آینده را بر اساس حرف هایی که متولیان عنوان کرده بودند، محقق کرد. بازار الان هم حرکت نمی کند و به دلیل عدم ارزیابی از آینده نگران است. معتقدم این وضعیت حتی برای اشخاصی که سعی می کنند، به عنوان یک عامل بسیار محرز برای رشد بازار استفاده کنند هم این شرایط وجود دارد.

یعنی همه ذینفعان بازار هم اکنون در برزخ قرار دارند؟

بله ، چون ارزیابی دقیقی وجود ندارد. می دانیم که سرمایه گذاران خارجی دوست دارند که در ایران سرمایه گذاری کنند، اما نمی دانیم که شرایط آنها چیست؟ نمی دانیم که چه درصدی از آنها واقعاً تصمیم به سرمایه گذاری مستقیم گرفته اند. نمی دانیم که چه درصدی از آنها صرفاً قصد فاینانس دارند. یعنی آیا ریسک سودآوری و ریسک نوسان نرخ ارز را به نوعی میخواهند به گردن سرمایه گذار داخلی بیندازند؟ و حتی نمی دانیم که این منابع به ایجاد صنایع کاراتری منجر می شود که در کنار دیگر صنایع داخلی آنها را نابود کند و یا اینکه به سمت توانمند سازی صنعت داخلی خواهد رفت.

یعنی صنعت جدید بیاید در بازار سهام ؟

نه . ببینید؛ سرمایه گذار نمیداند که خودرو ساز خارجی با حضور خود صنعت خودرو داخلی را نابود می کند و یا خواهد آمد و کمک خواهد کرد، به صنعت داخلی. نمی دانم که در ها اگر باز شود، فلان فولاد ساز هندی می آید بازار داخلی فولاد را در دست بگیرد یا تجهیزات تولیدی ارزانتری وارد خواهد شد که قیمت تمام شده فولاد ایرانی پایین تر تمام شود.

آیا واقعاً این قدر برنامه ریزی استراتژیکی در حوزه سرمایه گذار خارجی وجود دارد که آن را به عنوان راه حل و نوش داروی اقتصاد کشور بدانم؟ نمی دانم.

این همان نکته ای است که ابهام است و سرمایه گذار بر اساس آن تصمیم می گیرد. اگر امروز به سرمایه گذار بگوییم که وضعیت مشخص اطلاعات مالی منتشر شده شرکت ها را بگذار کنار؛ برآورد از آینده صنعت را هم بگذار کنار و به جای آن یکسری خوش بینی جایگزین کن از ما نمی تواند بپذیرد. زیرا اغلب شرکت ها هر ۳ ماه یکبار تعدیل منفی می دهند .چطور باید آنرا بپیذیرد؟ فارغ از هر اتفاقی که قرار است در آینده کشور بیافتد که امیدواریم همگی مبارک و میمون باشد به نظر من باید فکری به حال اقتصاد کرد.

در یک جمله فکرمی کنید چه زمانی بازار سهام از رکود باز خواهد گشت. شما همیشه در دوران مسئولیت قبلی، با خوش بینی به بازار نگاه کرده اید اکنون از جایگاه یک سرمایه گذار دارید واقعیت ها را می سنجید و می گویید من هم نمی دانم. باز هم مردم را به آینده روشن و ورود دوباره پول های پارک شده توصیه می کنید؟

من همیشه مردم را توصیه کرده ام و خوشبین بودم به وضع اقتصاد چون اعتقاد دارم دولت به عنوان متولی اقتصاد و صنعت اراده ای جزء بهبود وضع صنعت ندارد و تصمیم هایی که از این محور عبور می کند، بطور حتم به نفع سرمایه گذاران است. الان اعتقاد دارم که وضعیت اقتصاد چه داخلی و چه بین المللی این روزها کشورهای بزرگ دنیا را وادار کرده که بنشینند و برای حفظ دستاوردهای صنعتی شان فکر کنند.

در حوزه صنعت فولاد، کشور های بزرگ صنعتی که جزء سازمان تجارت جهانی هستند و حتی محدودیت هایی هم دارند تعرفه های واردات فولاد داخلی خود را بطور ماهانه بازنگری می کنند تا بتوانند اوضاع را مانیتور کنند تا به شرایط داخلی شان ضربه ای وارد نکند.

می دانید که ریو تینتو، بزرگترین تولید کننده سنگ آهن جهان در شرایطی که قیمت جهانی سنگ آهن به کمتر از ۴۰ دلار بر هر تن رسیده با سود روبرو است اما سنگ آهنی های ایران درجا می زنند...

بله ..از یک طرف اوضاع اقتصادی و وضعیت سودآوری شرکت ها را مرتب پایش می کنند از طرفی دیگرمرتب در داخل کشور خود تقاضا درست می کنند.

امروز بقای یک صنعت در گرو داشتن بازار فروش و کاهش هزینه های اولیه است. در این راستا دولت ها دو حرکت اساسی انجام می دهند . ابتدا هزینه های مواد اولیه صنایع داخلی را کاهش می دهند و دوم اینکه بازارهای خودشان را غنیمت می دانند و سعی می کنند که تقاصا برای صنایع داخلی خود ایجاد کنند. ضمن اینکه حتی با کاهش ارزش پول ملی خودشان سعی می کنند مزیت صادراتی هم پیدا کنند. زیرا به دنبال بقای صنعت داخلی خود هستند .

کسی دیگر در این تئوری نخواهد گفت که اگر تعرفه بگذاریم ، هزینه تمام شده در کشور بالا می رود. (با ضربه های پی در پی بر روی میز) این موضوع که هزینه ها بالا برود یا تورم در کوتاه مدت ایجاد شود اثرات کمتری خواهد داشت نسبت به اینکه صنعت بطور کامل از بین برود.

مفاهیم مالی را شما خوب می فهمید. قیمت دلار در بازار به ۳۴۰۰ تومان رسید. دلار ۳۱۰۰ تومانی هم برای بودجه امسال دولت محاسبه شده. اثر این موضوع پیش از این بر سودآوری شرکت ها و قیمت سهام پیشخور شده . حدس و گمان ها حکایت از افزایش قیمت ارز در بازار داخلی دارد و تورم اسمی در محدوده ۱۵ درصد و دراین میان دولت تلاش می کند که آنرا تک نرخی کند. آیا به نظر شما وقت آن رسیده که در چنین شرایطی تئوری که از آن یاد می کنید اجرا شود و با تضعیف پول ملی برای کارخانجات داخلی مزیت ایجاد شود ؟

البته چون کشور ما از صادرات بهره می برد الزاماً پول ملی نباید تضعیف شود هر چند که صادرات گسترده ای وجود ندارد. اما اینکه تعرفه بالا بگذارند و یا واردات را محدود کنند و یا مواد اولیه صنایع را کم کنند ؛ همچنان در میان گزینه های موجود افزایش قیمت دلار به نفع صنعت در شرایط فعلی تمام می شود. من اعتقاد دارم افزایش دلار یا کاهش ارزش پول به نفع صنعت داخلی است.

چرا؟

به چند دلیل واضح ...بیایید یک برآورد کنیم . همه می دانیم که بخش زیادی از هیات های سرمایه گذاران خارجی که این روزها به کشور در رفت و آمد هستند زیر چشمی به بازار فروش داخلی ایران نگاه می کنند. به مردم کشور و چند میلیون مشتری تازه نفس. در دنیا دیگر بازاری برای درنوردیدن فروش نمانده و حالا در مواجهه با بازار بکر و دست نخورده ایران می خواهند بیایند از اینجا استفاده کنند. آیا این فرصت است یا تهدید؟ به نظر من برای صنعت داخلی می تواند یک تهدید باشد.

نه اینکه کار بدی باشد و مانع از رفاه مردم شود ولی از سویی دیگر می تواند تهدیدی برای صنایع داخلی باشد. زیرا از منظر سرمایه گذار رویکردی برای سرمایه گذاری ایجاد نمی کند...

اینکه کالای بی کیفیت به دست مردم می رسد، از نگاه سرمایه گذار دغدغه روزمره آن نیست، زیرا فروش محصولات دغدغه اصلی او است. بنابراین به نظر من در شرایطی که اقتصادهای دنیا برای بدست آوردن بازارها و حفظ صنایع داخلی شان رقابتی تنگاتنگ را آغاز کرده اند حرکت به این سمت اجتناب ناپذیر است. اگر این حرکت را نکنیم و دقیقاً نرویم به سمت افزایش سودآوری شرکت ها و به سمت رشد واقعی بورس ؛ دچار خسارت های هنگفتی خواهیم شد. رشد واقعی بورس یعنی حجم و ارزش معاملات بازار سهام به حدی بالا برود که موید ورود نقدینگی ها به صنعت در مقابل سایر فرصت های سرمایه گذاری باشد.

من با شما معتقدم که نرخ ارز باید بالا برود. در شرایطی که نرخ بهره موثر نسبت به آهنگ تورم چیزی برای سرمایه گذار ندارد، الا جذابیت نرخ سود بدون ریسک...

نمی شود سود این روزهای بانک ها را نرخ بدون ریسک دانست... به نظر من ریسکی که برای اوراق حتی با سود ثابت در فروض مالی تعریف می کنند ، ریسک ناشر و تضمین اوراق باید در ریسک این اوراق لحاظ شود برای همین است که مرتب ناشران اوراق با نرخ گذاری جدید مواجه می شوند چون همگی اوراق سپرده های بانکی با درآمد ثابت هستند، ولی نرخ گذاری هم می شوند.

جالب اینکه به برخی از آنها صرف ریسک هم تعلق می گیرد . اینکه تصور شود تمام نهادهای مالی که به پول سود می دهند یا تعهداتی در انتشار اوراق بهادار دارند و بدون ریسک هستند ، تحلیل درستی نیست و هر چه مسائل بانکی پر رنگ تر می شود ما می توانیم این مشکل را بیشتر ببینیم.

بازار سرمایه با توجه به اینکه ۲۰ درصد ارزش بورس آنرا بانک ها تشکیل داده اند چه کمکی می تواند به این اوضاع کند؟

به نظر من بخشی از این منابع باید جذب بازار سرمایه شود طوری که ضربه شدیدی به بانک ها نزنند چون منابعی که در اختیار بانک ها است، به عنوان بخشی از تجارتشان نگاه نمی کنند، بلکه به عنوان راز بقای خود نگاه می کنند. نمی شود که با این دید همه منابع آنها را جذب کرد.

آیا شرایط متعادل سرمایه گذاری با افزایش نرخ ارز ایجاد خواهد شد؟ الان همه نهاد های مالی گرایش پیدا کرده اند به بازار بدهی. دیگر دوره مقایسه با ارزش جایگزینی هم نیست.آیا می صرفد برای صنعت که نرخ دلار باز هم بالا برود ولی نرخ سود تا ۲۸ درصد و نرخ تسهیلات بالای ۳۰ درصد باشد؟ تورم آن چه می شود؟

من تاکید می کنم که برای خروج از شرایط فعلی باید یک بسته ای داشته باشیم. اصل اول، جلوگیری از کاهش حاشیه سود صنعت ناشی از رکود فعلی است. در مرحله دوم ترمیم تقاضای بازار فروش صنایع با افزایش بودجه های عمرانی ، محرک های تقاضا و هر چه که بتواند آنرا ترمیم کند. کاهش هزینه مالی صنعت هم مورد دیگری است که اگر فکر کنیم می توانیم منابع ارزان قیمت به صنعت بدهیم هزینه های مالی آنرا از این طریق کاهش دهیم. در نهایت استفاده از مشوق ها و محرک ها برای پر کردن شکاف بهره بدون ریسک با بازده صنعت است. در برخی کشورها در قبال سرمایه گذاری با پوشش دادن بهره مشخصی از سود تضمین شده مزیت ایجاد کردند که پول برود در بازار سرمایه بجای بانک.

الان با الویت اقدام های کمتر تورم زا باید کمی انبساط پولی ایجاد کنیم. اکنون وقت آن فرا رسیده و باید کم کم قدم برداریم. شاه کلید همه حرف های من این است که اگر بپذیریم که درهای دنیا بر روی ما باز شود و الزاماً توافق هسته ای مشکلات ما را حل نخواهد کرد، باعث می شود که ما همین امروز دست بکار بشویم. برخی از سیاست مداران و فعالان اقتصادی و تصمیم گیران منتظرند که اقدام هایی در راستای برجام انجام شود که بیاید آثارش را بر اقتصاد بگذارد، تا اگر مشکل را حل نکرد، برویم سراغ راهکارهای دیگر. من معتقدم اول از همه باید این موضوع را بپذیریم که برجام ؛ قرار نیست که همه این مشکلات را حل کند.

۴ سال پیش یکی از دلایل افت بازار از زبان متولیان وقت بازار تحریم ها بود . چرا آن زمان اثر داشت؟

یادم نمی آید که من گفته باشم .

بالاخره انتظاری از این بابت در بازار وجود داشته اما در میان هیاهوی بازار چرا گم شد؟

همچنان معتقدم که اقتصاد بدون تحریم از اقتصاد با تحریم خیلی بهتر خواهد بود . هر فردی که در اقتصاد می خواهد تحلیل دقیقی داشته باشد نمی تواند بگوید که در اقتصاد با تحریم شرایط بهتری رقم زده می شود. دراقتصاد بدون تحریم فرصت برنامه ریزی برای رفع مشکلات اقتصادی بهتر خواهد بود.

رویکردی که من عرض می کنم اینکه من می گویم از هر رخدادی انتظار مرتبط با خودمان را داشته باشیم. آنچه که امروز در فضای اقتصادی ما رخ داده مسبب های بسیاری دارد که نیاز به تصمیم گیری های زیادی دارد. ما برای هر کدام از معلول ها ابتدا علتش را شناسایی کنیم و با آن درمان کنیم و در نهایت آن معلولی که می دانیم با برجام می تواند مشکلات حل می شود را به آن برسیم.

فرض کنید به یکسال قبل برگشته اید و به حوزه اداره نظارت بر بورس ها در طبقه چهارم سازمان بورس...آیا نسخه دیگری در کشوی میز شما باقی مانده که برای صالح آبادی یا فطانت رو نکرده باشید؟

(با لبخند) سوال سختی است. به هر حال در ظرف زمان و مکان باید در مورد این مسائل فکر کرد. شاید امروز بخواهم خیلی واضح بگویم که اگر تصمیم درست چیست و به عبارتی آنچه امروز فکر می کنم چه می تواند باشد ؛ اعتقاد دارم که به یک بسته و چندین پیشنهاد نیاز داریم. در زمانی که در سمت متولی بازار سهام برای شرایط مختلف بازار تصمیم می گرفتیم فارغ از اینکه چقدر اثر گذار بود و مسکّن هایی که برای مدتی بازار را مدیریت کند؛ یک انتظاراتی مبنی بر اینکه از این ستون به این ستون فرج است وجود داشت. به هر حال مسائل اقتصادی به نوعی حل و بهبود خواهد یافت و نکته اساسی این بود که منابع از بازار خارج نشود و منتظر بماند برای روزی که آن مسائل بهبود بیابد.

خوب می دانید که در آن برهه مذاکرات چندین بار تمدید شد و قیمت های جهانی فراز و فرود داشت . چند بار در مورد خوراک پتروشیمی ها تصمیم گیری شد و یا چند جلسه با پالایشی ها برگزار شد و یا نحوه تعامل آنها با وزرات نفت و غیره مورد پیگیری قرار گرفت... همه اینها اقداماتی بود که در کنار سایر اقدام ها باید به پشتوانه ای صورت می گرفت. آن اتفاق ها و همه آن تلاش ها رویکرد های کوتاه مدتی داشت که می توانست سهامداران رادلخوش کند به اینکه کسی هست که به فکر آنها است.

اما این جواب سوال من نیست.خواهش می کنم به صراحت بفرمایید که اگر در جایگاه مسئولیت سابق خود بودید چه نسخه ای را روی میز رییس بورس می گذاشتید؟

الان فکر می کنم که ما نیاز به یک بسته داریم. یعنی به عنوان یک کارشناس کوچک بازار سرمایه که زمانی مسئولیتی داشته برای تنغییر انتظارات بازار باید بسته ای داشته باشیم برای افرادی که ۲ سال نا امیدی و خستگی آنها را زده کرده و افراد تازه نفسی که می خواهند بیایند و حرف های نا امید کننده را از قبلی ها شنیده اند که اوضاع بورس خوب نیست. از روزنامه ها و رسانه ها هم شنیده اند.

چه باید بکنیم که این آدم ها بپذیرند که انگار چیزی تغییر کرده؟ باید یک گام بلند برداشت .

این گام بلند به چه میزان نقدینگی نیاز دارد؟

فقط نقدینگی نمی تواند مشکل بازار را حل کند. مثل خیلی از بیماری هایی که علاجی برای آن وجود ندارد فقط می تواند عمر بیمار را افزایش دهد ولی نمی تواند جلوی عفونت را بگیرد. باید برای آن راهکار داشت. یکی از صنایع بزرگ کشور که سهم خوبی در بازار دارند را مد نظر قرار دهیم و فرض کنیم که گزارش ۹ شرکت ها شاهد تغییر مطلوب و اوضاع خوبی باشد.

به نظر من بستگی دارد این موضوع به بررسی مقدورات دولت در این زمینه. ممکن است از بابت تخفیف نرخ خوراک پتروشیمی حتی برای یک دوره کوتاه مدت می تواند نشات بگیرد و یا از بابت افزایش حاشیه سود پالایشی ها و یا از طریق حمایت دولت برای خرید محصولات دپو شده فولادی ها در انبار ها صورت بگیرد.

آیا این موضوع فرصت فروش ایجاد نمی کند در شرایط فوق العاده بی اعتماد بازار سهام؟

نه این کارها اعتماد ساز است و تزریق نقدینگی نیست که فروش ایجاد کند. نقدینگی اولیه را لازم است کمی در ابتدا بیاوریم بعد نقدینگی هوشمند خودش می آید، چون مزیت هوشمند برای آن ایجاد شده است.

کافی است که برای قیمت های سهام هدف گذاری کنیم، یعنی آن چیزی که باعث قیمت گرفتن و رشد سهم می شود. بگوییم برای مجموعه ای از شرکت ها یا گروه یا صنعت می خواهیم رشد سود ایجاد کنیم . ما این موضوع را درست کنیم پول خودش می آید.

منظور شما از هدف گذاری که شناسایی سود کاغذی در صورت های مالی نیست؟

منظور این است که در فرمول هدف گذاری بگوییم رشد سود شرکت ها در قیمت سهام اثر دارد. بگوییم که صنعت خاص سودی که تولید خواهد کرد در گزارش ۶ ماهه چه وضعیتی دارد. فرض کنیم در گزارش ۹ ماهه قرار است سود شرکت تا Aدرصد رشد کند برای آن چه کاری باید انجام داد؟ اگر لازم است مواد اولیه آن را کاهش دهیم یا خرید حمایتی کنیم یا بودجه را افزایش دهیم تا کانون تقاضا برای آن افزایش یابد و یا هر چه که لازم باشد را انجام دهیم... یادمان نرود که دو سال تمام صنعت خودرویی بازار با افزایش تولید ۱۰ درصدی در همین شرایط به تنهایی لیدر و پیشرو بازار سهام شده بود.

اتاق مدل سازی یا هدفگذاری در زمان مسئولیت خودتان داشتید؟الان از چنین اتاق هایی در بورس خبری نیست.

مادامی که در سازمان بورس بودم در این زمینه فکر می شد، چه در زمان صالح آبادی و چه در زمان فطانت اتاق فکر داشتیم و فکر می کردیم و این به عنوان یک اصل پذیرفته شده بود که به عنوان بخش نظارتی بازار سرمایه روزمره آن را می دیدیم.

آیا می شنوید که الان مثلاً مجموعه کارمندان زیر دست سابق شما در بورس این برنامه ها را تا چه حد جلو می برند؟

من خبر ندارم، ولی مطمئن هستم که این نگرانی ها وجود دارد ولی اینکه آیا چقدر این موضوع به نتیجه برسد، خروجی آن چیست و چگونه فکر می شود و چقدر حساسیت وجود دارد مواردی است که خروجی متفاوتی از یکدیگر دارند. در زمانی که در سازمان بورس مسئولیت داشتم خلیلی وقت ها به این موضوع انتقاد هم شده و خیلی وقت ها هم در حقیقت به من سپرده می شد که یک تصمیم اجرایی انجام دهم که این موضوع برخی اوقات تبدیل به مدل می شد که گاهی کوتاه مدت بوده و گاهی بلند مدت و حتی انتقاد هم می شده است.

رییس فعلی سازمان بورس در اولین اقدام که بطور گسترده انجام داد تعامل با وزارتخانه ها برای رسیدن به تفاهم بود. آنچه که امروز نیاز داریم اینکه سطح این تصمیم و میزان این تصمیم ها بالا برود.

سازمان بورس متولی مثبت شدن بازار نیست. اگر این وظیفه را داشته باشد باید در یک عبارت رسمی گفت با اقدام های مقتضی نسبت به مثبت شدن بازار باید همواره اقدام نماید.

اسفند ماه سال ۱۳۹۱ در مورد برخی اتفاق ها شما روند زیگزاگی شاخص بورس را در میان جمعی از خبرنگاران به نمایش گذاشتید و گفتید که این روند آرام و طبیعی از نظر ما پسندیده است. گفتید که شاخص یک شبه بالا برود و بریزد مورد پسند ما نیست. موضوع این بود که مدیران تابعه شما در آن برهه ضمن تماس با برخی سرمایه گذاران دلیل خرید و فروش های آنها را جویا می شدند .به نظر شما الان نوسان شاخص روند خودش را به آن آرامی که در آن زمان فرمودید، نوسان می کند؟

من معتقدم که طبیعت شاخص سر جای خودش هست. من به شاخص یا به روند بازار الان بطور مشخص اعتقادی ندارم چون نمی توانیم شرایط را گردن شاخص بیاندازیم ...

شاخص های جدید را هم شما رونمایی کردید. آیا به این نماگرها انتقادی ندارید و یا اینکه کار خودشان را می کنند؟

بله، آنها دارند کار خود را می کنند منتهی نکته ای که وجود دارد، اینکه الان نگرانی اساسی این است که کارکرد اصلی خودشان را شاخص ها از دست داده اند و کسی به اینها توجه نمی کند، زیرا این ها تبدیل به دکور شده اند.

من یک آیینه در خانه ام بگذارم و یک پارچه بگذارم و یا هر روز در جلوی این آیینه بایستم و خود را ببینم، ولی اقدامی انجام ندهم هر دو یکی است. اساساً امروز در رابطه با اینکه چرا دغدغه های بازار، شاخص بورس است، نگران نیستیم.

شاخصی که ۵۰ درصد یا ۱۰۰ درصد نمایانگری بازار را می کند الان متاسفانه این شاخص در جایگاهی قرار گرفته که باید توجه به آن شود و باید یک بازخوردی به عنوان آیینه به ما بدهد ولی دیگر توجهی به آن در جامعه نمی شود. زمانی انتقاد از این می شد که از روند شاخص استفاده سیاسی می شود و نوسان آن را در بوق و کرنا می کردند .از نظر من سرمایه گذار اگر کسی به فکر رشد شاخص بورس باشد و برای رشد آن اهمیت قائل باشد، تصمیم آن می تواند به نفع من باشد، ولو اینکه اهدافش سیاسی باشد.

از دید یک سرمایه گذار این موضوع به نفع او است زیرا یک یا دو روز یا یک هفته با پول ، با خرید و با تقاضا و بلوک یا دست های مرئی و نامرئی می توان شاخص را بالا برد بعد باید به صنعت، شرکت ، سیستم و بنگاههای اقتصادی امتیاز داد تا نتیجه و برآیند خروجی سرمایه گذار، رشد شاخص باشد. این وضعیت ولو اینکه شاخص بورس خوبی داشته باشم، به نفع سرمایه گذار است.

در حوزه تامین مالی و تامین سرمایه ها وارد شده اید. در شرایط رکودی الان تامین سرمایه ها روی بازار بدهی بجای سهام تمرکز کرده اند . بازاری که از بابت نقدینگی جانی برایش باقی نمانده و شرکت های تامین سرمایه با جمع آوری پول بازار و سپرده گذاری در بانک ها بر اساس نرخ ترجیحی موسسات اعتباری عملاً در تنور بی انضباطی پولی می دمند. بالاخره نقش تامین سرمایه ها کجاست؟ آیا بازار گردانی سهام است و یا واسطه گری برای بانک ها ؟ بازار سازی سهام نقش اصلی تامین سرمایه ها در بورس های دنیا است ولی در ایران این موضوع چرا دیده نمی شود؟

انتقاد هایی که این روزها در وضعیت بازار به تامین سرمایه ها می شود را به هیچ وجه قبول ندارم چون نقشی در طراحی سیستم پولی کشور ندارند. واقعیت قضیه این است که شکافی بین پولی که مردم حاضرند سپرده گذاری کنند و نرخ های عادی سرمایه گذاری ؛ تفاوتی بین هزینه مالی تامین کنندگان مالی و پول مردم وجود دارد.

اعتقاد دارم ورود تامین سرمایه ها در این حوزه یعنی جذب منابع مالی و بعد انتشار اوراق بدهی و دریافت ما به التفاوتی از ناشر و پرداخت بهره آن در قالب های مختلف و به خاطر ترتیب هزینه هایی که برای بازار گردانی می پردازند باعث شده که بر بازار بدهی تمرکز کنند.

پول های خوبی تامین سرمایه ها دریافت می کنند بابت واسطه گری مالی ...

واقع قضیه این است که این طور نیست. وقتی به مروز زمان رابطه عرضه و تقاضا شکل بگیرد ، بازار رقابتی سود واسطه را به حداقل خواهد رساند.

مگر بازار رقابتی نداریم؟

چرا داریم. تفاوت ما با بانک ها در همین است. چون بانک ها همواره قراردادی که دارند در فضای کاریشان یکباره منابع را از مشتریان خود می گیرند و پس از مخلوط کردن با یکدیگر اقدام به ارایه تسهیلات می کنند. اما در تامین سرمایه ها چنین روندی حاکم نیست و مجبورند یک رابطه یک به یک برقرار کنند.

مجبورند اوراق یک ناشر به یک دارنده در ازای پذیرش یک سری تعهدات بفروشند از جمله تعهد نقد شوندگی در هر زمان ، تعهد پرداخت سود،تضمین و ریسکی که می پذیرند. اما معتقدم به اندازه ریسکی که تامین سرمایه ها امروز می پذیرند به همان اندازه کارمزد دریافت نمی کنند.

آیا نمی صرفد؟

مسئله این است که تمام نوسان های ریسک های آتی را تامین سرمایه ها قبول می کنند و کارمزدی که دریافت می کنند خیلی بی ربط با کارمزدی که دریافت می کنند نیست، ضمن اینکه اعتقاد دارم هر چه که منابع مالی را از طریق تامین سرمایه ها به دست ناشر برسانیم هزینه تامین مالی کاهش پیدا می کند.

این هم شاهد مدعا است . به جرات می توانم بگویم فضای تامین مالی که ظرف کمتر از ۵ ماه گذشته دیده ام ، حداقل هزینه تامین مالی هایی که امروز انجام می شود برای ناشرین نسبت به آنچه که در اردیبهشت ماه امسال انجام شده بود، بین یک تا ۱.۵ درصد کاهش یافته است.

سود بین بانکی هم کاهش داشته است...

البته هنوز عقود مشارکتی با هزینه های مختلف و سودهای مختلف شارژ می شوند.

در بازار های مالی دنیا بازار گردانی سهام اولویت شرکت های تامین سرمایه است. چرا این موضوع نفعی برای تامین سرمایه های وطنی ندارد؟

کاری که الان تامین سرمایه ها می کنند بازار گردانی اوراق بدهی است.این بزرگترین فعالیت آنها است.

روح اصلی بورس معاملات سهام شرکت ها است؟

خیر ، در دنیا هم بزرگترین فعالیت تامین سرمایه ها بازار گردانی اوراق بدهی است و شبکه های فروش خودشان را دارند. اینطور نیست. زیرا بازار اوراق بدهی خیلی وسیع تر از بازار اوراق بهادار است، بنابراین سطح فعالیت تامین سرمایه های ایران در بازار بدهی زیاد نیست بلکه سطح فعالیت در بازار سهام کم است.

من اعتقاد دارم که نباید به این سمت برویم که چرا تامین سرمایه در بازار بدهی فعالیت می کنند، بلکه باید بگوییم که چرا این همه در بازار سرمایه فعالیت می کنند.

این مسئله مهمی است و به سازمان بورس پیشنهاد داده ام که درصدی از سرمایه صندوق های با درآمد ثابت را در سهام سرمایه گذاری کنند. الان طبق قانون تا ۱۰ درصد می توانند اما چون نحوه تقویم سود صندوق ها بگونه ای است که ممکن است نوسان های کوتاه مدت سهام باعث شود که سود آوری هموار صندوق ها که باید در ارزش خالص دارایی ها لحاظ شود دچار مخاطره شود، زیرا باید جریان پرداخت سود را حفظ کند می ترسند که وارد شوند .

پیشنهادهایی در این زمینه داده ام و اینکه چگونه می توانند هموار سازی را انجام دهند که این ثبات را داشته باشند و هم اینکه چگونه می توانند این منابع را در سهام سرمایه گذاری کنند.

الان هر انجمن یا طیفی یک سندیکایی برای خودشان دارند. چرا تامین سرمایه ها یک سندیکا ندارند؟

تامین سرمایه ها رسماً زیر مجموعه کانون نهاد های سرمایه گذاری هستند و قرار بوده که ذیل کانون نهاد های سرمایه گذاری یک اتحادیه ای تشکیل شود که به ظاهر جلساتی هم در این زمینه برگزار شده اما تا به امروز به سرانجامی نرسیده است.

من از زمانی که در تامین سرمایه آرمان آمده ام سعی کرده ام که تعامل گسترده ای با همه تامین سرمایه ها داشته باشم و به شخصه برای اهدافی که می تواند به بازار سرمایه کمک کند مرتب پیشنهاد های خود را به سازمان بورس ارایه داده ام و حرکت برای اینکه نقدینگی هایی که در بازار بدهی و درآمد ثابت جذب کرده ایم به عنوان فرصتی در برابر سیستم بانکی که با محدودیت هایی که مواجه است در بازار سهام بکار گرفته شود. شرکت های تامین سرمایه هم اکنون پول دارند ،آمادگی دارند و امروز متولی بازار سرمایه می تواند از این نهاد ها به عنوان نهاد مالی سیاست گذار با اتخاذ سیاست هایی تامین سرمایه ها را هدایت کند به سمت بازار سهام.

برای حمایت از بازار سهام منتظر سیاست گذاری ها هستید ؟...

من پیشنهاد هم داده ام که بیایند و در رویه ها بدون اینکه به اصل کار برخورد کنیم بخشی از منابع را هدایت کنیم به سمت بازار سهام.

حجم تقریبی این منابع چقدر است؟

۱۷ هزار میلیارد تومان کل رقم منابع صندوق های با درآمد ثابت است.

رقم بسیار خوبی در دست تامین سرمایه ها است...

من گفته ام اگر ۵ درصد آن را هم به بازار سهام بیاید نزدیک ۷۰۰ تا ۸۰۰ میلیارد تومان منابع به بازار سرازیر خواهد شد. اگر به ۱۰ درصد برسد نزدیک به ۲ هزار میلیارد تومان منابع نقدینگی به بازار سهام سرازیر می شود. خودم هم اعلام آمادگی کرده ام.

حاضرید بخشی از منابع تامین سرمایه آرمان (وابسته به بانک توسعه صادرات) را در صورت عدم همکاری سایر تامین سرمایه ها به بازار سهام بیاورید؟

من شروع کرده ام. بخشی از منابع صندوق های خود را در سهام سرمایه گذاری کرده ام. اما بیشتر شدن آن مستلزم آن است که مشکل خالص ارزش دارایی NAV صندوق های با درآمد ثابت از سوی متولیان بازار سرمایه حل شود.

در بخش قبلی این گفتوگو با محمود رضا خواجه نصیر عنوان شد که بازار سرمایه کشور در معادله ای قرار گرفته که باید یک نفر آنرا حل کند.

نرخ بازده صنعت هم اکنون حداقل ۱۴ تا ۱۷ درصد به طور میانگین عنوان می شود، از طرفی بازده بدون ریسک فراتر از ۲۰ درصد است.

در واقعیت سرمایه گذار خارجی یا باید در اقتصاد ایران مشارکت کند یا بازده صنعت را طوری بالاتر ببریم تا فاصله بازده و سود قابل توجیه برای سرمایه گذاری شود.

خواجه نصیر عنوان کرد که در شرایط رکودی این امر بعید بوده و نشدنی است. مگر اینکه واقعا حرکت جدی و برنامه ریزی واقعی وجود داشته باشد. اگر درک درستی از شرایط نداشته باشیم، نمی توانیم برای آن موضوع برنامه ریزی کنیم. دستکم باید انتظاراتمان را به این موضوع تعدیل کنیم والا درک درستی از موضوع ها نخواهیم داشت.

بخش پایانی این گفتوگوی صریح با رونمایی از واقعیات های دیروز و امروز بازار سرمایه به راهکارهای کلیدی خواجه نصیر برای برون رفت از رکود شکل گرفته در بازار پرداخته که از جذابیت های فراوانی برای معامله گران بازار سهام برخوردار است؛

در صحبت های قبلی فرمودید که وضع صنعت خراب است. فرمودید که تمام صنایع مهم کشور در بورس هستند و می توانیم این ادعا را داشته باشیم که شفاف ترین مکان همین بازار است و یا برعکس باید اعتقاد داشته باشیم آنچه که از بورس در می یابیم غیر واقعی است.

بله . هم وضع صنعت خراب است و هم وضع آینده صنعت...

تا چه حد می توان این وضعیت را ناشی از ضریب مشخصی از بحرانی که ادعا می کنید دانست؟

من فکر می کنم که ما می توانیم تصور کنیم که در آینده بحران های اقتصادی را حل کنیم . می توانیم دلخوش از این باشیم که فضای باز سیاسی و اقتصادی می تواند ما را کمک کند اما نباید این را فراموش کنیم که بخش زیادی از اقتصاد دنیا درگیر فروش محصولات خود هستند. از جمله کشورهای اروپایی که نه با تحریم مواجه هستند و نه می توانند بازده درست کنند. اینکه ما با پیشنهاد های سیاسی مشکلاتمان درست می شود، خوابی بیش نیست .

ما شاهد هستیم امروز بسیاری از کشور های دنیا با توجه به وضعیت بد اقتصاد جهانی از صنایع داخلی شان حمایت می کنند. با گذاشتن تعرفه های بالای واردات کالا ، کاهش نرخ خوراک و تخفیف، تزریق بودجه های عمرانی داخلی و یا معافیت مالیاتی می دهند تا صنعت داخلی را حمایت کنند. اینها نه پسا تحریم و نه پیشا تحریم دارند، ولی با مشکلات اقتصادی دست به گریبان هستند.

این یعنی شما معتقدید که باید قبل از هر چیز مشکلات داخلی اقتصاد حل شود، بعد به فکر پول هایی باشیم که پس از گشایش های ناشی از توافق هسته ای به دست می آوریم؟

من اعتقاد دارم که امروز بزرگترین مسئله این است که تصور حل شدن تمام مسائل اقتصادی و صنعت داخلی کشور با سرمایه گذار خارجی اشتباه است. بخش زیادی از مسائل صنعت داخلی با وجود سرمایه گذار خارجی یا بدون آن همچنان وجود خواهد داشت.

نمی دانم آیا مقاله اخیر آقای دکتر عبده تبریزی در مورد برگشت بازار از اواخر شهریور ماه در یکی از روزنامه ها را خوانده اید یا نه ؟

بله اخیراً هم در مصاحبه ای گفته بودند که زمانش فرق می کند، اما معتقدم که بازار بر می گردد.

بله ، این موضوع را در حاشیه حضور سرمایه گذاران فرانسوی نیز بیان کردند. نکته ای را ایشان عنوان کردند مبنی بر اینکه بازار سهام هوشمند شده و این واقعیت های امروز بازار است. به عقیده ایشان بازار هنوز جایگاه جدید کشور در مناسبات سیاسی دنیا را درک نکرده و باید برای آن وزنی را محاسبه کند.

شخص شما امیدوارید که چشم انداز بازار در صورت اراده حوزه های تصمیم ساز کلان کشور مثبت شود. خود شما در مورد دیدگاه عبده تبریزی در مورد درک بازار از اتفاق های امروز کشور چیست؟ آیا درک از مسئله حل نشده سنگ آهنی ها و یا پتروشیمی ها و پالایشی ها در چندین سال اخیر منظور ایشان است و یا اینکه بازار سهام هنوز درکی از توافق هسته ای ندارد؟

به نظر من اصل اولی که همه باید بپذیرند در حوزه اقتصادی این است که بازار هوشمند است و همه چیز را دیده است . اوضاع تحریم ها و مذاکرات هسته ای را دیده در عین حال شرایط اقتصاد را نیز برآورد کرده است. آنچه که امروز اتفاق افتاده نتیجه جمع بندی همه این موارد است. باز هم اعتقاد دارم که باید حتماً به این موضوع توجه کنیم که این تصمیم ها مهم است. یک تغییر در بودجه کشور می تواند جریان صنعت و سودآوری کشور را متاثر از خودش کند.

نمی توانیم قبول کنیم که الان همه اتفاق های مربوط به تحریم به تنهایی پوشش دهنده مسائل فعلی است.

یکبار در سال ۱۳۹۲ بازار بر اساس صحبت و انتظاراتی که بوجود آمده بود، رشد کرد و انتظارات خودش از آینده را بر اساس حرف هایی که متولیان عنوان کرده بودند، محقق کرد. بازار الان هم حرکت نمی کند و به دلیل عدم ارزیابی از آینده نگران است. معتقدم این وضعیت حتی برای اشخاصی که سعی می کنند، به عنوان یک عامل بسیار محرز برای رشد بازار استفاده کنند هم این شرایط وجود دارد.

یعنی همه ذینفعان بازار هم اکنون در برزخ قرار دارند؟

بله ، چون ارزیابی دقیقی وجود ندارد. می دانیم که سرمایه گذاران خارجی دوست دارند که در ایران سرمایه گذاری کنند، اما نمی دانیم که شرایط آنها چیست؟ نمی دانیم که چه درصدی از آنها واقعاً تصمیم به سرمایه گذاری مستقیم گرفته اند. نمی دانیم که چه درصدی از آنها صرفاً قصد فاینانس دارند. یعنی آیا ریسک سودآوری و ریسک نوسان نرخ ارز را به نوعی میخواهند به گردن سرمایه گذار داخلی بیندازند؟ و حتی نمی دانیم که این منابع به ایجاد صنایع کاراتری منجر می شود که در کنار دیگر صنایع داخلی آنها را نابود کند و یا اینکه به سمت توانمند سازی صنعت داخلی خواهد رفت.

یعنی صنعت جدید بیاید در بازار سهام ؟

نه . ببینید؛ سرمایه گذار نمیداند که خودرو ساز خارجی با حضور خود صنعت خودرو داخلی را نابود می کند و یا خواهد آمد و کمک خواهد کرد، به صنعت داخلی. نمی دانم که در ها اگر باز شود، فلان فولاد ساز هندی می آید بازار داخلی فولاد را در دست بگیرد یا تجهیزات تولیدی ارزانتری وارد خواهد شد که قیمت تمام شده فولاد ایرانی پایین تر تمام شود.

آیا واقعاً این قدر برنامه ریزی استراتژیکی در حوزه سرمایه گذار خارجی وجود دارد که آن را به عنوان راه حل و نوش داروی اقتصاد کشور بدانم؟ نمی دانم.

این همان نکته ای است که ابهام است و سرمایه گذار بر اساس آن تصمیم می گیرد. اگر امروز به سرمایه گذار بگوییم که وضعیت مشخص اطلاعات مالی منتشر شده شرکت ها را بگذار کنار؛ برآورد از آینده صنعت را هم بگذار کنار و به جای آن یکسری خوش بینی جایگزین کن از ما نمی تواند بپذیرد. زیرا اغلب شرکت ها هر ۳ ماه یکبار تعدیل منفی می دهند .چطور باید آنرا بپیذیرد؟ فارغ از هر اتفاقی که قرار است در آینده کشور بیافتد که امیدواریم همگی مبارک و میمون باشد به نظر من باید فکری به حال اقتصاد کرد.

در یک جمله فکرمی کنید چه زمانی بازار سهام از رکود باز خواهد گشت. شما همیشه در دوران مسئولیت قبلی، با خوش بینی به بازار نگاه کرده اید اکنون از جایگاه یک سرمایه گذار دارید واقعیت ها را می سنجید و می گویید من هم نمی دانم. باز هم مردم را به آینده روشن و ورود دوباره پول های پارک شده توصیه می کنید؟

من همیشه مردم را توصیه کرده ام و خوشبین بودم به وضع اقتصاد چون اعتقاد دارم دولت به عنوان متولی اقتصاد و صنعت اراده ای جزء بهبود وضع صنعت ندارد و تصمیم هایی که از این محور عبور می کند، بطور حتم به نفع سرمایه گذاران است. الان اعتقاد دارم که وضعیت اقتصاد چه داخلی و چه بین المللی این روزها کشورهای بزرگ دنیا را وادار کرده که بنشینند و برای حفظ دستاوردهای صنعتی شان فکر کنند.

در حوزه صنعت فولاد، کشور های بزرگ صنعتی که جزء سازمان تجارت جهانی هستند و حتی محدودیت هایی هم دارند تعرفه های واردات فولاد داخلی خود را بطور ماهانه بازنگری می کنند تا بتوانند اوضاع را مانیتور کنند تا به شرایط داخلی شان ضربه ای وارد نکند.

می دانید که ریو تینتو، بزرگترین تولید کننده سنگ آهن جهان در شرایطی که قیمت جهانی سنگ آهن به کمتر از ۴۰ دلار بر هر تن رسیده با سود روبرو است اما سنگ آهنی های ایران درجا می زنند...

بله ..از یک طرف اوضاع اقتصادی و وضعیت سودآوری شرکت ها را مرتب پایش می کنند از طرفی دیگرمرتب در داخل کشور خود تقاضا درست می کنند.

امروز بقای یک صنعت در گرو داشتن بازار فروش و کاهش هزینه های اولیه است. در این راستا دولت ها دو حرکت اساسی انجام می دهند . ابتدا هزینه های مواد اولیه صنایع داخلی را کاهش می دهند و دوم اینکه بازارهای خودشان را غنیمت می دانند و سعی می کنند که تقاصا برای صنایع داخلی خود ایجاد کنند. ضمن اینکه حتی با کاهش ارزش پول ملی خودشان سعی می کنند مزیت صادراتی هم پیدا کنند. زیرا به دنبال بقای صنعت داخلی خود هستند .

کسی دیگر در این تئوری نخواهد گفت که اگر تعرفه بگذاریم ، هزینه تمام شده در کشور بالا می رود. (با ضربه های پی در پی بر روی میز) این موضوع که هزینه ها بالا برود یا تورم در کوتاه مدت ایجاد شود اثرات کمتری خواهد داشت نسبت به اینکه صنعت بطور کامل از بین برود.

مفاهیم مالی را شما خوب می فهمید. قیمت دلار در بازار به ۳۴۰۰ تومان رسید. دلار ۳۱۰۰ تومانی هم برای بودجه امسال دولت محاسبه شده. اثر این موضوع پیش از این بر سودآوری شرکت ها و قیمت سهام پیشخور شده . حدس و گمان ها حکایت از افزایش قیمت ارز در بازار داخلی دارد و تورم اسمی در محدوده ۱۵ درصد و دراین میان دولت تلاش می کند که آنرا تک نرخی کند. آیا به نظر شما وقت آن رسیده که در چنین شرایطی تئوری که از آن یاد می کنید اجرا شود و با تضعیف پول ملی برای کارخانجات داخلی مزیت ایجاد شود ؟

البته چون کشور ما از صادرات بهره می برد الزاماً پول ملی نباید تضعیف شود هر چند که صادرات گسترده ای وجود ندارد. اما اینکه تعرفه بالا بگذارند و یا واردات را محدود کنند و یا مواد اولیه صنایع را کم کنند ؛ همچنان در میان گزینه های موجود افزایش قیمت دلار به نفع صنعت در شرایط فعلی تمام می شود. من اعتقاد دارم افزایش دلار یا کاهش ارزش پول به نفع صنعت داخلی است.

چرا؟

به چند دلیل واضح ...بیایید یک برآورد کنیم . همه می دانیم که بخش زیادی از هیات های سرمایه گذاران خارجی که این روزها به کشور در رفت و آمد هستند زیر چشمی به بازار فروش داخلی ایران نگاه می کنند. به مردم کشور و چند میلیون مشتری تازه نفس. در دنیا دیگر بازاری برای درنوردیدن فروش نمانده و حالا در مواجهه با بازار بکر و دست نخورده ایران می خواهند بیایند از اینجا استفاده کنند. آیا این فرصت است یا تهدید؟ به نظر من برای صنعت داخلی می تواند یک تهدید باشد.

نه اینکه کار بدی باشد و مانع از رفاه مردم شود ولی از سویی دیگر می تواند تهدیدی برای صنایع داخلی باشد. زیرا از منظر سرمایه گذار رویکردی برای سرمایه گذاری ایجاد نمی کند...

اینکه کالای بی کیفیت به دست مردم می رسد، از نگاه سرمایه گذار دغدغه روزمره آن نیست، زیرا فروش محصولات دغدغه اصلی او است. بنابراین به نظر من در شرایطی که اقتصادهای دنیا برای بدست آوردن بازارها و حفظ صنایع داخلی شان رقابتی تنگاتنگ را آغاز کرده اند حرکت به این سمت اجتناب ناپذیر است. اگر این حرکت را نکنیم و دقیقاً نرویم به سمت افزایش سودآوری شرکت ها و به سمت رشد واقعی بورس ؛ دچار خسارت های هنگفتی خواهیم شد. رشد واقعی بورس یعنی حجم و ارزش معاملات بازار سهام به حدی بالا برود که موید ورود نقدینگی ها به صنعت در مقابل سایر فرصت های سرمایه گذاری باشد.

من با شما معتقدم که نرخ ارز باید بالا برود. در شرایطی که نرخ بهره موثر نسبت به آهنگ تورم چیزی برای سرمایه گذار ندارد، الا جذابیت نرخ سود بدون ریسک...

نمی شود سود این روزهای بانک ها را نرخ بدون ریسک دانست... به نظر من ریسکی که برای اوراق حتی با سود ثابت در فروض مالی تعریف می کنند ، ریسک ناشر و تضمین اوراق باید در ریسک این اوراق لحاظ شود برای همین است که مرتب ناشران اوراق با نرخ گذاری جدید مواجه می شوند چون همگی اوراق سپرده های بانکی با درآمد ثابت هستند، ولی نرخ گذاری هم می شوند.

جالب اینکه به برخی از آنها صرف ریسک هم تعلق می گیرد . اینکه تصور شود تمام نهادهای مالی که به پول سود می دهند یا تعهداتی در انتشار اوراق بهادار دارند و بدون ریسک هستند ، تحلیل درستی نیست و هر چه مسائل بانکی پر رنگ تر می شود ما می توانیم این مشکل را بیشتر ببینیم.

بازار سرمایه با توجه به اینکه ۲۰ درصد ارزش بورس آنرا بانک ها تشکیل داده اند چه کمکی می تواند به این اوضاع کند؟

به نظر من بخشی از این منابع باید جذب بازار سرمایه شود طوری که ضربه شدیدی به بانک ها نزنند چون منابعی که در اختیار بانک ها است، به عنوان بخشی از تجارتشان نگاه نمی کنند، بلکه به عنوان راز بقای خود نگاه می کنند. نمی شود که با این دید همه منابع آنها را جذب کرد.

آیا شرایط متعادل سرمایه گذاری با افزایش نرخ ارز ایجاد خواهد شد؟ الان همه نهاد های مالی گرایش پیدا کرده اند به بازار بدهی. دیگر دوره مقایسه با ارزش جایگزینی هم نیست.آیا می صرفد برای صنعت که نرخ دلار باز هم بالا برود ولی نرخ سود تا ۲۸ درصد و نرخ تسهیلات بالای ۳۰ درصد باشد؟ تورم آن چه می شود؟

من تاکید می کنم که برای خروج از شرایط فعلی باید یک بسته ای داشته باشیم. اصل اول، جلوگیری از کاهش حاشیه سود صنعت ناشی از رکود فعلی است. در مرحله دوم ترمیم تقاضای بازار فروش صنایع با افزایش بودجه های عمرانی ، محرک های تقاضا و هر چه که بتواند آنرا ترمیم کند. کاهش هزینه مالی صنعت هم مورد دیگری است که اگر فکر کنیم می توانیم منابع ارزان قیمت به صنعت بدهیم هزینه های مالی آنرا از این طریق کاهش دهیم. در نهایت استفاده از مشوق ها و محرک ها برای پر کردن شکاف بهره بدون ریسک با بازده صنعت است. در برخی کشورها در قبال سرمایه گذاری با پوشش دادن بهره مشخصی از سود تضمین شده مزیت ایجاد کردند که پول برود در بازار سرمایه بجای بانک.

الان با الویت اقدام های کمتر تورم زا باید کمی انبساط پولی ایجاد کنیم. اکنون وقت آن فرا رسیده و باید کم کم قدم برداریم. شاه کلید همه حرف های من این است که اگر بپذیریم که درهای دنیا بر روی ما باز شود و الزاماً توافق هسته ای مشکلات ما را حل نخواهد کرد، باعث می شود که ما همین امروز دست بکار بشویم. برخی از سیاست مداران و فعالان اقتصادی و تصمیم گیران منتظرند که اقدام هایی در راستای برجام انجام شود که بیاید آثارش را بر اقتصاد بگذارد، تا اگر مشکل را حل نکرد، برویم سراغ راهکارهای دیگر. من معتقدم اول از همه باید این موضوع را بپذیریم که برجام ؛ قرار نیست که همه این مشکلات را حل کند.

۴ سال پیش یکی از دلایل افت بازار از زبان متولیان وقت بازار تحریم ها بود . چرا آن زمان اثر داشت؟

یادم نمی آید که من گفته باشم .

بالاخره انتظاری از این بابت در بازار وجود داشته اما در میان هیاهوی بازار چرا گم شد؟

همچنان معتقدم که اقتصاد بدون تحریم از اقتصاد با تحریم خیلی بهتر خواهد بود . هر فردی که در اقتصاد می خواهد تحلیل دقیقی داشته باشد نمی تواند بگوید که در اقتصاد با تحریم شرایط بهتری رقم زده می شود. دراقتصاد بدون تحریم فرصت برنامه ریزی برای رفع مشکلات اقتصادی بهتر خواهد بود.

رویکردی که من عرض می کنم اینکه من می گویم از هر رخدادی انتظار مرتبط با خودمان را داشته باشیم. آنچه که امروز در فضای اقتصادی ما رخ داده مسبب های بسیاری دارد که نیاز به تصمیم گیری های زیادی دارد. ما برای هر کدام از معلول ها ابتدا علتش را شناسایی کنیم و با آن درمان کنیم و در نهایت آن معلولی که می دانیم با برجام می تواند مشکلات حل می شود را به آن برسیم.

فرض کنید به یکسال قبل برگشته اید و به حوزه اداره نظارت بر بورس ها در طبقه چهارم سازمان بورس...آیا نسخه دیگری در کشوی میز شما باقی مانده که برای صالح آبادی یا فطانت رو نکرده باشید؟

(با لبخند) سوال سختی است. به هر حال در ظرف زمان و مکان باید در مورد این مسائل فکر کرد. شاید امروز بخواهم خیلی واضح بگویم که اگر تصمیم درست چیست و به عبارتی آنچه امروز فکر می کنم چه می تواند باشد ؛ اعتقاد دارم که به یک بسته و چندین پیشنهاد نیاز داریم. در زمانی که در سمت متولی بازار سهام برای شرایط مختلف بازار تصمیم می گرفتیم فارغ از اینکه چقدر اثر گذار بود و مسکّن هایی که برای مدتی بازار را مدیریت کند؛ یک انتظاراتی مبنی بر اینکه از این ستون به این ستون فرج است وجود داشت. به هر حال مسائل اقتصادی به نوعی حل و بهبود خواهد یافت و نکته اساسی این بود که منابع از بازار خارج نشود و منتظر بماند برای روزی که آن مسائل بهبود بیابد.

خوب می دانید که در آن برهه مذاکرات چندین بار تمدید شد و قیمت های جهانی فراز و فرود داشت . چند بار در مورد خوراک پتروشیمی ها تصمیم گیری شد و یا چند جلسه با پالایشی ها برگزار شد و یا نحوه تعامل آنها با وزرات نفت و غیره مورد پیگیری قرار گرفت... همه اینها اقداماتی بود که در کنار سایر اقدام ها باید به پشتوانه ای صورت می گرفت. آن اتفاق ها و همه آن تلاش ها رویکرد های کوتاه مدتی داشت که می توانست سهامداران رادلخوش کند به اینکه کسی هست که به فکر آنها است.

اما این جواب سوال من نیست.خواهش می کنم به صراحت بفرمایید که اگر در جایگاه مسئولیت سابق خود بودید چه نسخه ای را روی میز رییس بورس می گذاشتید؟

الان فکر می کنم که ما نیاز به یک بسته داریم. یعنی به عنوان یک کارشناس کوچک بازار سرمایه که زمانی مسئولیتی داشته برای تنغییر انتظارات بازار باید بسته ای داشته باشیم برای افرادی که ۲ سال نا امیدی و خستگی آنها را زده کرده و افراد تازه نفسی که می خواهند بیایند و حرف های نا امید کننده را از قبلی ها شنیده اند که اوضاع بورس خوب نیست. از روزنامه ها و رسانه ها هم شنیده اند.

چه باید بکنیم که این آدم ها بپذیرند که انگار چیزی تغییر کرده؟ باید یک گام بلند برداشت .

این گام بلند به چه میزان نقدینگی نیاز دارد؟

فقط نقدینگی نمی تواند مشکل بازار را حل کند. مثل خیلی از بیماری هایی که علاجی برای آن وجود ندارد فقط می تواند عمر بیمار را افزایش دهد ولی نمی تواند جلوی عفونت را بگیرد. باید برای آن راهکار داشت. یکی از صنایع بزرگ کشور که سهم خوبی در بازار دارند را مد نظر قرار دهیم و فرض کنیم که گزارش ۹ شرکت ها شاهد تغییر مطلوب و اوضاع خوبی باشد.

به نظر من بستگی دارد این موضوع به بررسی مقدورات دولت در این زمینه. ممکن است از بابت تخفیف نرخ خوراک پتروشیمی حتی برای یک دوره کوتاه مدت می تواند نشات بگیرد و یا از بابت افزایش حاشیه سود پالایشی ها و یا از طریق حمایت دولت برای خرید محصولات دپو شده فولادی ها در انبار ها صورت بگیرد.

آیا این موضوع فرصت فروش ایجاد نمی کند در شرایط فوق العاده بی اعتماد بازار سهام؟

نه این کارها اعتماد ساز است و تزریق نقدینگی نیست که فروش ایجاد کند. نقدینگی اولیه را لازم است کمی در ابتدا بیاوریم بعد نقدینگی هوشمند خودش می آید، چون مزیت هوشمند برای آن ایجاد شده است.

کافی است که برای قیمت های سهام هدف گذاری کنیم، یعنی آن چیزی که باعث قیمت گرفتن و رشد سهم می شود. بگوییم برای مجموعه ای از شرکت ها یا گروه یا صنعت می خواهیم رشد سود ایجاد کنیم . ما این موضوع را درست کنیم پول خودش می آید.

منظور شما از هدف گذاری که شناسایی سود کاغذی در صورت های مالی نیست؟

منظور این است که در فرمول هدف گذاری بگوییم رشد سود شرکت ها در قیمت سهام اثر دارد. بگوییم که صنعت خاص سودی که تولید خواهد کرد در گزارش ۶ ماهه چه وضعیتی دارد. فرض کنیم در گزارش ۹ ماهه قرار است سود شرکت تا Aدرصد رشد کند برای آن چه کاری باید انجام داد؟ اگر لازم است مواد اولیه آن را کاهش دهیم یا خرید حمایتی کنیم یا بودجه را افزایش دهیم تا کانون تقاضا برای آن افزایش یابد و یا هر چه که لازم باشد را انجام دهیم... یادمان نرود که دو سال تمام صنعت خودرویی بازار با افزایش تولید ۱۰ درصدی در همین شرایط به تنهایی لیدر و پیشرو بازار سهام شده بود.

اتاق مدل سازی یا هدفگذاری در زمان مسئولیت خودتان داشتید؟الان از چنین اتاق هایی در بورس خبری نیست.

مادامی که در سازمان بورس بودم در این زمینه فکر می شد، چه در زمان صالح آبادی و چه در زمان فطانت اتاق فکر داشتیم و فکر می کردیم و این به عنوان یک اصل پذیرفته شده بود که به عنوان بخش نظارتی بازار سرمایه روزمره آن را می دیدیم.

آیا می شنوید که الان مثلاً مجموعه کارمندان زیر دست سابق شما در بورس این برنامه ها را تا چه حد جلو می برند؟

من خبر ندارم، ولی مطمئن هستم که این نگرانی ها وجود دارد ولی اینکه آیا چقدر این موضوع به نتیجه برسد، خروجی آن چیست و چگونه فکر می شود و چقدر حساسیت وجود دارد مواردی است که خروجی متفاوتی از یکدیگر دارند. در زمانی که در سازمان بورس مسئولیت داشتم خلیلی وقت ها به این موضوع انتقاد هم شده و خیلی وقت ها هم در حقیقت به من سپرده می شد که یک تصمیم اجرایی انجام دهم که این موضوع برخی اوقات تبدیل به مدل می شد که گاهی کوتاه مدت بوده و گاهی بلند مدت و حتی انتقاد هم می شده است.

رییس فعلی سازمان بورس در اولین اقدام که بطور گسترده انجام داد تعامل با وزارتخانه ها برای رسیدن به تفاهم بود. آنچه که امروز نیاز داریم اینکه سطح این تصمیم و میزان این تصمیم ها بالا برود.

سازمان بورس متولی مثبت شدن بازار نیست. اگر این وظیفه را داشته باشد باید در یک عبارت رسمی گفت با اقدام های مقتضی نسبت به مثبت شدن بازار باید همواره اقدام نماید.

اسفند ماه سال ۱۳۹۱ در مورد برخی اتفاق ها شما روند زیگزاگی شاخص بورس را در میان جمعی از خبرنگاران به نمایش گذاشتید و گفتید که این روند آرام و طبیعی از نظر ما پسندیده است. گفتید که شاخص یک شبه بالا برود و بریزد مورد پسند ما نیست. موضوع این بود که مدیران تابعه شما در آن برهه ضمن تماس با برخی سرمایه گذاران دلیل خرید و فروش های آنها را جویا می شدند .به نظر شما الان نوسان شاخص روند خودش را به آن آرامی که در آن زمان فرمودید، نوسان می کند؟

من معتقدم که طبیعت شاخص سر جای خودش هست. من به شاخص یا به روند بازار الان بطور مشخص اعتقادی ندارم چون نمی توانیم شرایط را گردن شاخص بیاندازیم ...

شاخص های جدید را هم شما رونمایی کردید. آیا به این نماگرها انتقادی ندارید و یا اینکه کار خودشان را می کنند؟

بله، آنها دارند کار خود را می کنند منتهی نکته ای که وجود دارد، اینکه الان نگرانی اساسی این است که کارکرد اصلی خودشان را شاخص ها از دست داده اند و کسی به اینها توجه نمی کند، زیرا این ها تبدیل به دکور شده اند.

من یک آیینه در خانه ام بگذارم و یک پارچه بگذارم و یا هر روز در جلوی این آیینه بایستم و خود را ببینم، ولی اقدامی انجام ندهم هر دو یکی است. اساساً امروز در رابطه با اینکه چرا دغدغه های بازار، شاخص بورس است، نگران نیستیم.

شاخصی که ۵۰ درصد یا ۱۰۰ درصد نمایانگری بازار را می کند الان متاسفانه این شاخص در جایگاهی قرار گرفته که باید توجه به آن شود و باید یک بازخوردی به عنوان آیینه به ما بدهد ولی دیگر توجهی به آن در جامعه نمی شود. زمانی انتقاد از این می شد که از روند شاخص استفاده سیاسی می شود و نوسان آن را در بوق و کرنا می کردند .از نظر من سرمایه گذار اگر کسی به فکر رشد شاخص بورس باشد و برای رشد آن اهمیت قائل باشد، تصمیم آن می تواند به نفع من باشد، ولو اینکه اهدافش سیاسی باشد.

از دید یک سرمایه گذار این موضوع به نفع او است زیرا یک یا دو روز یا یک هفته با پول ، با خرید و با تقاضا و بلوک یا دست های مرئی و نامرئی می توان شاخص را بالا برد بعد باید به صنعت، شرکت ، سیستم و بنگاههای اقتصادی امتیاز داد تا نتیجه و برآیند خروجی سرمایه گذار، رشد شاخص باشد. این وضعیت ولو اینکه شاخص بورس خوبی داشته باشم، به نفع سرمایه گذار است.

در حوزه تامین مالی و تامین سرمایه ها وارد شده اید. در شرایط رکودی الان تامین سرمایه ها روی بازار بدهی بجای سهام تمرکز کرده اند . بازاری که از بابت نقدینگی جانی برایش باقی نمانده و شرکت های تامین سرمایه با جمع آوری پول بازار و سپرده گذاری در بانک ها بر اساس نرخ ترجیحی موسسات اعتباری عملاً در تنور بی انضباطی پولی می دمند. بالاخره نقش تامین سرمایه ها کجاست؟ آیا بازار گردانی سهام است و یا واسطه گری برای بانک ها ؟ بازار سازی سهام نقش اصلی تامین سرمایه ها در بورس های دنیا است ولی در ایران این موضوع چرا دیده نمی شود؟

انتقاد هایی که این روزها در وضعیت بازار به تامین سرمایه ها می شود را به هیچ وجه قبول ندارم چون نقشی در طراحی سیستم پولی کشور ندارند. واقعیت قضیه این است که شکافی بین پولی که مردم حاضرند سپرده گذاری کنند و نرخ های عادی سرمایه گذاری ؛ تفاوتی بین هزینه مالی تامین کنندگان مالی و پول مردم وجود دارد.

اعتقاد دارم ورود تامین سرمایه ها در این حوزه یعنی جذب منابع مالی و بعد انتشار اوراق بدهی و دریافت ما به التفاوتی از ناشر و پرداخت بهره آن در قالب های مختلف و به خاطر ترتیب هزینه هایی که برای بازار گردانی می پردازند باعث شده که بر بازار بدهی تمرکز کنند.

پول های خوبی تامین سرمایه ها دریافت می کنند بابت واسطه گری مالی ...

واقع قضیه این است که این طور نیست. وقتی به مروز زمان رابطه عرضه و تقاضا شکل بگیرد ، بازار رقابتی سود واسطه را به حداقل خواهد رساند.

مگر بازار رقابتی نداریم؟

چرا داریم. تفاوت ما با بانک ها در همین است. چون بانک ها همواره قراردادی که دارند در فضای کاریشان یکباره منابع را از مشتریان خود می گیرند و پس از مخلوط کردن با یکدیگر اقدام به ارایه تسهیلات می کنند. اما در تامین سرمایه ها چنین روندی حاکم نیست و مجبورند یک رابطه یک به یک برقرار کنند.

مجبورند اوراق یک ناشر به یک دارنده در ازای پذیرش یک سری تعهدات بفروشند از جمله تعهد نقد شوندگی در هر زمان ، تعهد پرداخت سود،تضمین و ریسکی که می پذیرند. اما معتقدم به اندازه ریسکی که تامین سرمایه ها امروز می پذیرند به همان اندازه کارمزد دریافت نمی کنند.

آیا نمی صرفد؟

مسئله این است که تمام نوسان های ریسک های آتی را تامین سرمایه ها قبول می کنند و کارمزدی که دریافت می کنند خیلی بی ربط با کارمزدی که دریافت می کنند نیست، ضمن اینکه اعتقاد دارم هر چه که منابع مالی را از طریق تامین سرمایه ها به دست ناشر برسانیم هزینه تامین مالی کاهش پیدا می کند.

این هم شاهد مدعا است . به جرات می توانم بگویم فضای تامین مالی که ظرف کمتر از ۵ ماه گذشته دیده ام ، حداقل هزینه تامین مالی هایی که امروز انجام می شود برای ناشرین نسبت به آنچه که در اردیبهشت ماه امسال انجام شده بود، بین یک تا ۱.۵ درصد کاهش یافته است.

سود بین بانکی هم کاهش داشته است...

البته هنوز عقود مشارکتی با هزینه های مختلف و سودهای مختلف شارژ می شوند.

در بازار های مالی دنیا بازار گردانی سهام اولویت شرکت های تامین سرمایه است. چرا این موضوع نفعی برای تامین سرمایه های وطنی ندارد؟

کاری که الان تامین سرمایه ها می کنند بازار گردانی اوراق بدهی است.این بزرگترین فعالیت آنها است.

روح اصلی بورس معاملات سهام شرکت ها است؟

خیر ، در دنیا هم بزرگترین فعالیت تامین سرمایه ها بازار گردانی اوراق بدهی است و شبکه های فروش خودشان را دارند. اینطور نیست. زیرا بازار اوراق بدهی خیلی وسیع تر از بازار اوراق بهادار است، بنابراین سطح فعالیت تامین سرمایه های ایران در بازار بدهی زیاد نیست بلکه سطح فعالیت در بازار سهام کم است.

من اعتقاد دارم که نباید به این سمت برویم که چرا تامین سرمایه در بازار بدهی فعالیت می کنند، بلکه باید بگوییم که چرا این همه در بازار سرمایه فعالیت می کنند.

این مسئله مهمی است و به سازمان بورس پیشنهاد داده ام که درصدی از سرمایه صندوق های با درآمد ثابت را در سهام سرمایه گذاری کنند. الان طبق قانون تا ۱۰ درصد می توانند اما چون نحوه تقویم سود صندوق ها بگونه ای است که ممکن است نوسان های کوتاه مدت سهام باعث شود که سود آوری هموار صندوق ها که باید در ارزش خالص دارایی ها لحاظ شود دچار مخاطره شود، زیرا باید جریان پرداخت سود را حفظ کند می ترسند که وارد شوند .

پیشنهادهایی در این زمینه داده ام و اینکه چگونه می توانند هموار سازی را انجام دهند که این ثبات را داشته باشند و هم اینکه چگونه می توانند این منابع را در سهام سرمایه گذاری کنند.

الان هر انجمن یا طیفی یک سندیکایی برای خودشان دارند. چرا تامین سرمایه ها یک سندیکا ندارند؟

تامین سرمایه ها رسماً زیر مجموعه کانون نهاد های سرمایه گذاری هستند و قرار بوده که ذیل کانون نهاد های سرمایه گذاری یک اتحادیه ای تشکیل شود که به ظاهر جلساتی هم در این زمینه برگزار شده اما تا به امروز به سرانجامی نرسیده است.

من از زمانی که در تامین سرمایه آرمان آمده ام سعی کرده ام که تعامل گسترده ای با همه تامین سرمایه ها داشته باشم و به شخصه برای اهدافی که می تواند به بازار سرمایه کمک کند مرتب پیشنهاد های خود را به سازمان بورس ارایه داده ام و حرکت برای اینکه نقدینگی هایی که در بازار بدهی و درآمد ثابت جذب کرده ایم به عنوان فرصتی در برابر سیستم بانکی که با محدودیت هایی که مواجه است در بازار سهام بکار گرفته شود. شرکت های تامین سرمایه هم اکنون پول دارند ،آمادگی دارند و امروز متولی بازار سرمایه می تواند از این نهاد ها به عنوان نهاد مالی سیاست گذار با اتخاذ سیاست هایی تامین سرمایه ها را هدایت کند به سمت بازار سهام.

برای حمایت از بازار سهام منتظر سیاست گذاری ها هستید ؟...

من پیشنهاد هم داده ام که بیایند و در رویه ها بدون اینکه به اصل کار برخورد کنیم بخشی از منابع را هدایت کنیم به سمت بازار سهام.

حجم تقریبی این منابع چقدر است؟

۱۷ هزار میلیارد تومان کل رقم منابع صندوق های با درآمد ثابت است.

رقم بسیار خوبی در دست تامین سرمایه ها است...

من گفته ام اگر ۵ درصد آن را هم به بازار سهام بیاید نزدیک ۷۰۰ تا ۸۰۰ میلیارد تومان منابع به بازار سرازیر خواهد شد. اگر به ۱۰ درصد برسد نزدیک به ۲ هزار میلیارد تومان منابع نقدینگی به بازار سهام سرازیر می شود. خودم هم اعلام آمادگی کرده ام.

حاضرید بخشی از منابع تامین سرمایه آرمان (وابسته به بانک توسعه صادرات) را در صورت عدم همکاری سایر تامین سرمایه ها به بازار سهام بیاورید؟

من شروع کرده ام. بخشی از منابع صندوق های خود را در سهام سرمایه گذاری کرده ام. اما بیشتر شدن آن مستلزم آن است که مشکل خالص ارزش دارایی NAV صندوق های با درآمد ثابت از سوی متولیان بازار سرمایه حل شود.

نظرات بینندگان

آخرین اخبار پربازدید ها

نیازمندیها

09107726603

تماس یا پیام در پیام رسان های ایتا و تلگرام